Ngân hàng Nhà nước (NHNN) vừa điều chỉnh giảm một loạt lãi suất điều hành. Động thái này được đánh giá là phù hợp và kịp thời nhằm giúp các tổ chức tín dụng có điều kiện giảm lãi suất cho vay, từ đó doanh nghiệp có thể vay với lãi suất thấp hơn, chi phí vốn rẻ hơn để phục hồi sản xuất, kinh doanh sau tác động của dịch COVID-19.

Tuy nhiên, thực tế hiện nay cho thấy nhu cầu vay mới của doanh nghiệp trên địa bàn còn hạn chế, tín dụng tăng trưởng thấp hơn nhiều so với cùng kỳ. Và mặc dù đang “đau đầu” tìm cách đẩy mạnh cho vay nhưng đại diện các ngân hàng khẳng định sẽ không hạ chuẩn tín dụng để đảm bảo an toàn nguồn vốn.

“Đua” cho vay ưu đãi

Theo quyết định của NHNN, từ ngày 13/5, lãi suất tái cấp vốn giảm từ 5%/năm xuống 4,5%/năm; lãi suất tái chiết khấu từ 3,5%/năm xuống 3%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN với các ngân hàng từ 6%/năm xuống 5,5%/năm. Bên cạnh đó, NHNN cũng quy định mức lãi suất tối đa đối với tiền gửi bằng VND của tổ chức, cá nhân tại tổ chức tín dụng, chi nhánh ngân hàng nước ngoài. Cụ thể, lãi suất tối đa đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giảm từ 0,5%/năm xuống 0,2%/năm; lãi suất tối đa đối với tiền gửi có kỳ hạn từ 1 đến dưới 6 tháng giảm từ 4,75%/năm xuống 4,25%/năm... Ngoài ra, đối với các lĩnh vực ưu tiên, NHNN hạ trần lãi suất các khoản vay ngắn hạn xuống còn 5%/năm, giảm 0,5 điểm phần trăm so với trước.

Triển khai quyết định của NHNN, các tổ chức tín dụng trên địa bàn tỉnh đã điều chỉnh biểu lãi suất huy động có kỳ hạn từ 1 tháng đến dưới 6 tháng từ mức cao nhất là 4,75%/năm xuống 4-4,25%/năm, áp dụng từ ngày 13/5. Riêng ở phần lãi suất đầu ra, không chỉ giảm lãi suất cho vay các lĩnh vực ưu tiên, các ngân hàng còn có nhiều gói ưu đãi với lãi suất thấp hơn từ 0,5-4 điểm phần trăm so với lãi suất thông thường để kích cầu tín dụng. Điển hình như gói 100.000 tỉ đồng tại Agribank, 30.000 tỉ đồng và 100 triệu USD tại BIDV, gói 30.000 tỉ đồng tại VietinBank, gói 26.000 tỉ đồng tại Vietcombank, gói 35.000 tỉ đồng tại ACB, gói 15.000 tỉ đồng tại HDBank... Tổng vốn tín dụng ưu đãi mà các ngân hàng cam kết tăng từ 85.000 tỉ đồng lên 250.000 tỉ đồng hồi tháng 3/2020, rồi tăng đến 300.000 tỉ đồng trong tháng 4/2020… Và hiện nay, một số ngân hàng tiếp tục điều chỉnh tăng gói tín dụng ưu đãi cũng như mở rộng đối tượng thụ hưởng để hỗ trợ khách hàng.

Ông Huỳnh Quốc Thi, Giám đốc HDBank Phú Yên cho biết: Trong vòng 2 tháng qua, NHNN đã liên tiếp có hai đợt giảm lãi suất điều hành (đợt đầu vào ngày 17/3). Việc này tác động tích cực lên thị trường tài chính, giúp các tổ chức tín dụng có điều kiện giảm lãi suất cho vay, từ đó doanh nghiệp có thể vay vốn với lãi suất ưu đãi hơn, chi phí vốn rẻ hơn để phục hồi sản xuất, kinh doanh sau tác động của dịch COVID-19.

Nhu cầu vốn hạn chế

Theo ông Thi, mặc dù hiện nay, ngân hàng triển khai rất nhiều gói tín dụng ưu đãi lãi suất cho khách hàng nhưng khả năng hấp thụ vốn của doanh nghiệp còn hạn chế. Thời điểm này, các doanh nghiệp chủ yếu trong quá trình tái cơ cấu mô hình sản xuất, kinh doanh, thay đổi phương án quản trị để tránh rủi ro gặp phải như đợt dịch vừa rồi. Một số doanh nghiệp thì cần thời gian nhìn nhận, xem xét lại thị trường trước khi đầu tư kinh doanh nên chưa có nhu cầu vay vốn. Về phần mình, ngân hàng luôn tạo điều kiện tốt nhất về cơ chế, thủ tục để khách hàng tiếp cận vốn thuận lợi.

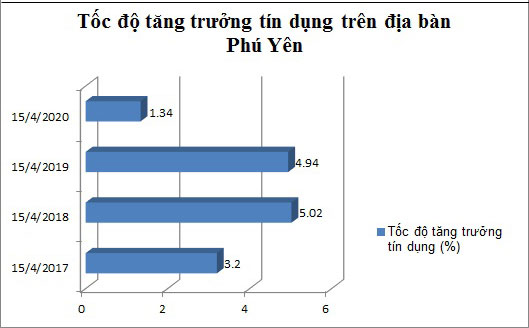

|

| Đồ họa: VIỆT AN |

Đồng tình với nhận định nói trên, ông Ngô Đa Thọ, Chủ tịch Hội Doanh nghiệp Phú Yên cho biết: Hiện nay, doanh nghiệp gần như không có nhu cầu vay mới. Bởi hàng tồn kho lớn chưa xuất bán được; dòng tiền cũng không lưu chuyển nhanh như trước nên việc đầu tư sản xuất, kinh doanh vào thời điểm này rất rủi ro. Còn theo ông Lê Đức Vinh, Giám đốc Công ty CP In - Thương mại Phú Yên, việc ngân hàng hạ lãi suất cho vay là điều kiện thuận lợi để cộng đồng doanh nghiệp tiếp cận nguồn vốn giá rẻ nhằm khôi phục sản xuất, kinh doanh sau một thời gian khó khăn do dịch COVID-19. “Riêng đối với Công ty CP In - Thương mại Phú Yên, hiện nay, chúng tôi chưa có nhu cầu đầu tư mở rộng, nâng cấp công nghệ sản xuất nên chưa liên hệ với ngân hàng để tìm hiểu về các gói vay này”, ông Vinh nói.

Thực tế cho thấy, trong giai đoạn hiện nay, tín dụng tăng trưởng chậm hơn rất nhiều so với cùng kỳ. Số liệu từ NHNN chi nhánh cho biết, tổng dư nợ tín dụng trên địa bàn tỉnh đến cuối tháng 4/2020 đạt 32.134 tỉ đồng, tăng 673 tỉ đồng (tức tăng 2,14%) so với đầu năm. Đây là mức tăng trưởng thấp nhất so với tốc độ tăng trưởng tín dụng cùng kỳ các năm trước. Nguyên nhân chủ yếu do ảnh hưởng tiêu cực của đại dịch COVID-19. Chưa kể đến nay, mặc dù các ngân hàng vẫn đang khẩn trương xử lý nợ xấu nhưng nợ xấu trên toàn địa bàn đến cuối tháng 4/2020 hơn 551 tỉ đồng, chiếm 1,7% tổng dư nợ, tăng gần 26,8 tỉ đồng so với đầu năm.

Không hạ chuẩn tín dụng

Đánh giá cao động thái tích cực của NHNN qua việc điều chỉnh giảm lãi suất điều hành cũng như nỗ lực của các ngân hàng thương mại trong việc có nhiều gói tín dụng ưu đãi cho doanh nghiệp, nhưng ông Ngô Đa Thọ cho rằng, lãi suất không phải là vấn đề doanh nghiệp quan tâm nhiều nhất. “Doanh nghiệp trông chờ vào các gói hỗ trợ sau dịch, trong đó có hỗ trợ tín dụng. Tuy nhiên, điều doanh nghiệp cần nhất lúc này là ngân hàng tăng hạn mức tín chấp, cho thế chấp bằng hàng tồn kho để doanh nghiệp có thêm vốn lưu động duy trì sản xuất”, ông Thọ nói.

Trong khi đó, theo ông Lê Hoàng Thông, Phó Chủ tịch Hội Doanh nhân trẻ Phú Yên, vấn đề của doanh nghiệp hiện nay không xuất phát từ thị trường tiền tệ mà từ thị trường hàng hóa dịch vụ, khi các chuỗi cung ứng toàn cầu bị gián đoạn, đứt gãy, ảnh hưởng lớn đến cả nguồn cung và nguồn cầu của các doanh nghiệp. Do đó, bên cạnh việc ưu đãi lãi suất, điều cần thiết là ngân hàng linh động trong việc thẩm định hồ sơ vay vốn, nhanh chóng giải ngân cho các dự án có đầy đủ thủ tục pháp lý để đẩy mạnh đầu tư tư nhân sau dịch.

Liên quan đến vấn đề này, bà Nguyễn Thị Kim Hoa, Phó Giám đốc Vietcombank Phú Yên cho biết: Hiện nay, ngân hàng đang thừa vốn, nhưng chúng tôi không thể đẩy mạnh cho vay bằng bất cứ giá nào mà vẫn phải xem xét kỹ phương án sản xuất, kinh doanh của khách hàng. Chỉ khi khách hàng đáp ứng đủ các điều kiện do ngân hàng quy định, đảm bảo khả năng trả nợ theo cam kết thì ngân hàng mới cho vay. Bởi ngân hàng là một loại hình doanh nghiệp đặc biệt. Ngân hàng huy động vốn từ người dân và các tổ chức, doanh nghiệp để cho vay nên phải đảm bảo an toàn nguồn vốn của mình.

Ông Huỳnh Quốc Thi cũng cho hay: Mặc dù hiện nay, ngân hàng rất cần khách hàng để đảm bảo mục tiêu tăng trưởng nhưng ngân hàng không hạ chuẩn tín dụng để cho vay ồ ạt, vì điều này sẽ khiến khách hàng chủ quan, dễ dẫn đến rủi ro về sau. Từ nay đến cuối năm còn hơn 6 tháng nữa. Trong khoảng thời gian này, khi dịch bệnh được kiểm soát tốt, kinh tế phục hồi mạnh mẽ, thị trường sôi động trở lại sẽ thúc đẩy doanh nghiệp vay vốn để đầu tư sản xuất kinh doanh. Khi đó, mục tiêu tăng trưởng có thể đạt như kỳ vọng.

Còn ông Đặng Hồng Lĩnh, Giám đốc VietinBank Phú Yên khẳng định: Ngân hàng sẽ cố gắng tiết giảm chi phí và huy động các nguồn vốn giá rẻ, qua đó có điều kiện cung cấp cho thị trường các khoản vay với lãi suất thấp hơn. Tuy nhiên, không hạ chuẩn tín dụng là tinh thần xuyên suốt trong quá trình cho vay của ngân hàng. Chúng tôi không thể làm khác hơn.

LÊ HẢO